-

Noticias

<< Back to all news<< Back to all news3 de noviembre de 2016

Endeavour Silver informa sus resultados financieros del tercer trimestre de 2016; conferencia telefónica a las 11 a.m. PDT (2 p.m. EDT) el día de hoy

Vancouver, Canadá – 3 de noviembre de 2016 - Endeavour Silver Corp. (clave de pizarra EDR (TSX) y EXK (NYSE)) anunció hoy sus resultados financieros correspondientes al trimestre concluido el 30 de septiembre de 2016. Endeavour posee y opera tres minas subterráneas de plata-oro en México: la mina Guanaceví, en el estado de Durango, y las minas Bolañitos y El Cubo en el estado de Guanajuato.

El desempeño financiero de la Compañía durante el tercer trimestre de 2016 mejoró en relación con el mismo periodo del año anterior. Las utilidades se incrementaron como resultado del alza en los precios de los metales y una disminución en los costos de operación. La dirección siguió fortaleciendo el balance general mediante la generación de flujo de efectivo libre y la culminación de su segunda oferta de capital ATM durante el tercer trimestre (dé clic aquí para escuchar una reseña de los aspectos destacados del tercer trimestre).

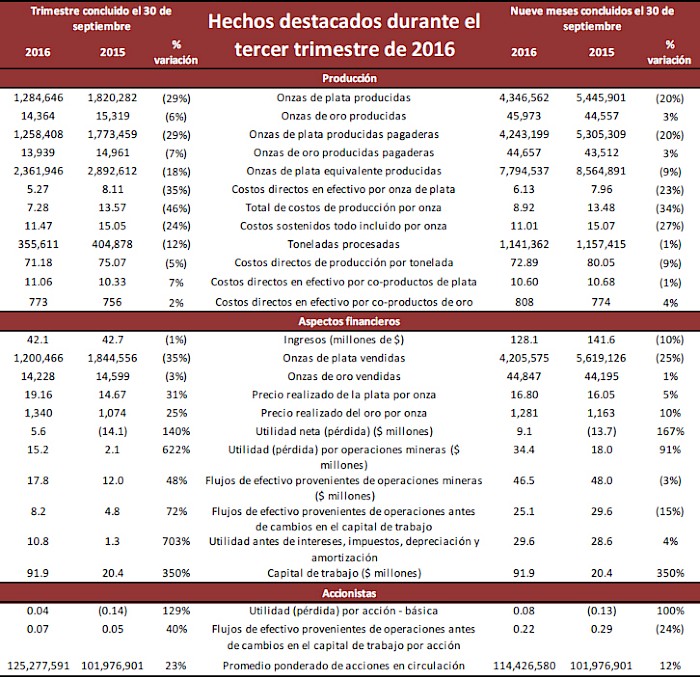

Aspectos destacados del tercer trimestre de 2016 (en comparación con el mismo periodo de 2015)

Aspectos financieros

- La utilidad neta ascendió a $5.6 millones(1) ($0.04 por acción), en comparación con una pérdida neta de $14.1 millones (pérdida de $0.14 por acción)

- El EBITDA(2) aumentó 703%, con lo que se ubicó en $10.8 millones

- El flujo de efectivo proveniente de actividades de operación, antes de cambios en el capital de trabajo, aumentó 72% hasta llegar a $8.2 millones

- Los flujos de efectivo provenientes de operaciones mineras(1) antes de impuestos aumentaron 48%, con lo cual se ubicaron en $17.8 millones

- Los ingresos disminuyeron 1%, hasta llegar a $42.1 millones

- El precio realizado de la plata se incrementó 31%, hasta llegar a $19.16 por onza vendida

- El precio realizado del oro se incrementó 25%, hasta ubicarse en $1,340 por onza vendida

- Los costos operativos en efectivo(2) disminuyeron 35%, ubicándose en $5.27 por onza de plata pagadera (neto de créditos de oro)

- Los costos sostenidos todo incluido(2) descendieron 24%, hasta llegar a $11.47 por onza de plata pagadera (neto de créditos de oro)

- Se recaudaron recursos netos por $13.9 millones en el tercer trimestre de 2016 mediante el segundo financiamiento vía capital a condiciones de mercado (ATM)

- El efectivo se incrementó 308%, hasta alcanzar $83.2 millones, en tanto que el capital de trabajo aumentó 433%, hasta cerrar en $91.9 millones, a partir del cierre del ejercicio.

Aspectos operativos

- La producción de plata se ubicó en 1,284,646 onzas, lo que representó una disminución de 29%

- La producción de oro disminuyó 6%, cerrando en 14,364 onzas

- La producción de plata equivalente ascendió a 2.4 millones de onzas (a una proporción de plata-oro de 75:1)

- Las onzas de plata vendidas disminuyeron 35%, hasta ubicarse en 1,200,466

- Las onzas de oro vendidas experimentaron una baja de 3%, cerrando en 14,228

- El inventario de lingotes al final del trimestre incluyó 189,831 onzas de plata y 334 de oro

- El inventario de concentrado al final del trimestre incluyó 22,384 onzas de plata y 498 de oro

- Se adquirieron propiedades prospectivas con fines exploratorios en el Distrito de Parral, Chihuahua.

- Se aumentó el pronóstico de producción para 2016, ubicándolo en 9.0 millones-9.8 millones de onzas de plata equivalente; asimismo, se incrementó el presupuesto de capital a $17.4 millones y el de exploración a $10.1 millones, a fin de acelerar los proyectos para crecimiento, incluyendo 23,000 metros extra de perforación.

- Los Estados Financieros Consolidados a Fechas Intermedias, así como los Comentarios y Análisis de la Administración se pueden consultar en el sitio web de la Compañía, en www.edrsilver.com, en el SEDAR en www.sedar.com y en el EDGAR en www.sec.gov. Todas las cifras se expresan en US$.

- Los flujos de efectivo provenientes de operaciones mineras, el EBITDA, los costos operativos en efectivo, así como los costos sostenidos todo incluido no son medidas acordes con las IFRS. Sírvase consultar las definiciones en la sección de Comentarios y Análisis de la Administración de la Compañía.

Bradford Cooke, Director General Ejecutivo de Endeavour, comentó: “Nuestro desempeño financiero en el tercer trimestre mejoró notablemente gracias al alza en el precios de los metales y una disminución en nuestros costos de operación. Tras haber minimizado de manera exitosa nuestros costos sostenidos todo incluido y haber incrementado nuestros flujos de efectivo libres en los últimos trimestres, la dirección siguió concentrándose en optimizar la producción en el corto plazo y alcanzar un crecimiento de largo plazo en el tercer trimestre de 2016.

“Como resultado de nuestra posición de efectivo en aumento en los trimestres recientes, optamos por incrementar nuestros presupuestos de exploración y desarrollo en el segundo semestre de 2016, lo cual implica que debería haber un alza en nuestros costos sostenidos todo incluido en el cuarto trimestre de 2016. No obstante, vamos por buen camino respecto a nuestros objetivos de producción y por debajo de la meta de costos para el año, de manera tal que esperamos cumplir sin contratiempos nuestros pronósticos en ambos rubros para 2016”.

“Actualmente contamos con 12 faros de perforación trabajando en seis proyectos para incrementar nuestra base de recursos. Con la reciente incorporación de las propiedades de Parral a nuestra cartera de proyectos, Endeavour tiene ahora uno de los perfiles de crecimiento orgánico más sólidos en la industria de la minería platera”.

Actualización de operaciones

En Guanaceví, el rendimiento de la planta, de 892 toneladas por día (tpd), siguió ubicándose en el tercer trimestre de 2016 por detrás del plan en virtud de que el contratista se enfocó en acelerar el desarrollo minero, en tanto que el personal de la Compañía concentró sus esfuerzos en mejorar los servicios subterráneos, incluyendo energía, desagüe y ventilación. Debido a variaciones en los cuerpos mineralizados, los grados fueron menores al plan para el trimestre. La dirección espera que el rendimiento mejore en el cuarto trimestre.

La Compañía iniciará en el cuarto trimestre de 2016 un programa de inversión de capital por $2.8 millones, como parte de una inversión a tres años de $8.4 millones para desarrollo minero y descenso hacia el yacimiento Santa Cruz. Esta inversión dará acceso a un recurso indicado de más de 650,000 toneladas con grados de 250 g/t de plata y 0.70 g/t de oro. El yacimiento actualmente definido está abierto al sur y en lo profundo.

En Bolañitos, el rendimiento de la planta, con un promedio de 1,442 tpd, siguió superando en el tercer trimestre de 2016 el plan debido, en parte, al periodo de flujo de una montonera histórica de mineral y la explotación de nuevas extensiones del yacimiento LL-Asunción en obras mineras antiguas y en torno a ellas. Bolañitos se encuentra significativamente por delante del pronóstico de producción para el año.

La Compañía inició un programa de inversión de capital por $1.7 millones en el tercer trimestre de 2016, destinado a desarrollar el cuerpo mineralizado Plateros, ubicado en los alrededores de los trabajos mineros actuales de LL-Asunción. El desarrollo dará acceso a un recurso indicado de más de 130,000 toneladas con grados de 116 g/t de plata y 1.61 g/t de oro, aún abierto en la profundidad.

En El Cubo, el rendimiento de planta, de 1,531 tpd, en el tercer trimestre 2016 superó también el plan, dado que el desarrollo abrió nuevas áreas para explotación en Santa Cecilia. Se espera que la producción se mantenga cercana a las 1,500 tpd en el cuarto trimestre. El Cubo se encuentra también significativamente por delante del pronóstico de producción para el año.

La Compañía inició un programa por $1.6 millones en el tercer trimestre de 2016, destinados a ampliar la rampa del yacimiento V-Asunción en 1.6 km adicionales de profundidad a fin de tener acceso a un recurso indicado de más de 300,000 toneladas con grados de 141 g/t de plata y 1.55 g/t de oro. El cuerpo mineralizado V-Asunción se extiende marcadamente hacia el sur del plan minero actual.

Resultados financieros

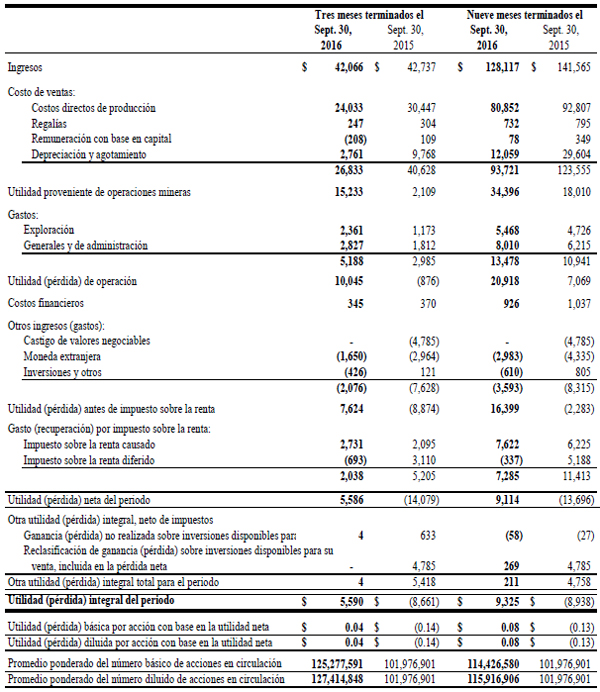

Para el tercer trimestre, concluido el 30 de septiembre de 2016, la Compañía generó ingresos totales por $42.1 millones ($42.7 millones en 2015). Durante el trimestre, la Compañía vendió 1,200,467 onzas de plata y 14,228 de oro a precios realizados de $19.16 y $1,340 por onza, respectivamente, en comparación con las ventas de 1,844,556 onzas de plata y 14,599 onzas de oro a precios realizados de $14.67 y $1,074 por onza, respectivamente, del tercer trimestre de 2015.

Tras un costo de ventas de $26.9 millones ($40.6 millones en 2015), la utilidad proveniente de operaciones mineras totalizó $15.2 millones ($2.1 millones en 2015) y tuvo su fuente en operaciones de explotación minera y de molienda en México. Sin considerar depreciación y agotamiento por $2.8 millones ($9.8 millones en 2015) y una compensación con base en capital de $0.2 millones (un gasto de $0.1 millones en 2015), los flujos de efectivo provenientes de operaciones mineras antes de impuestos ascendieron a $17.8 millones ($12.0 millones en 2015) en el tercer trimestre de 2016. La utilidad neta ascendió a $5.6 millones (pérdida neta de $14.1 millones en 2015) tras gastos por exploración de $2.4 millones ($1.1 millones en 2015) y costos corporativos generales y de administración por $2.8 millones ($1.8 millones en 2015).

Los costos de producción en efectivo sobre una base consolidada ascendieron en el tercer trimestre de 2016 a $5.27 por onza, neto de créditos por subproductos auríferos, lo que es significativamente menor al pronóstico de $8-9 por onza debido a rendimientos mayores, la depreciación del peso mexicano y el alza en los precios del oro que afecta el crédito de oro. La dirección espera que los costos operativos en efectivo aumenten ligeramente en el cuarto trimestre; no obstante, sobre una base anual deberían ser significativamente menores respecto al pronóstico que planteó la compañía.

Los costos sostenidos todo incluido ascendieron en el tercer trimestre de 2016, de conformidad con la norma del Consejo Mundial del Oro, a $11.47 por onza, neto de créditos por subproductos auríferos, lo cual es sustancialmente menor a los $12-13 por onza del pronóstico de costos sostenidos todo incluido debido a la reducción en los costos de operación en efectivo y menos inversiones sostenidas. La dirección espera que los costos sostenidos todo incluido aumenten en el cuarto trimestre ante un incremento en los gastos sostenidos por desarrollo y exploración; no obstante, sobre una base anual, deberían ser menores al pronóstico de la compañía.

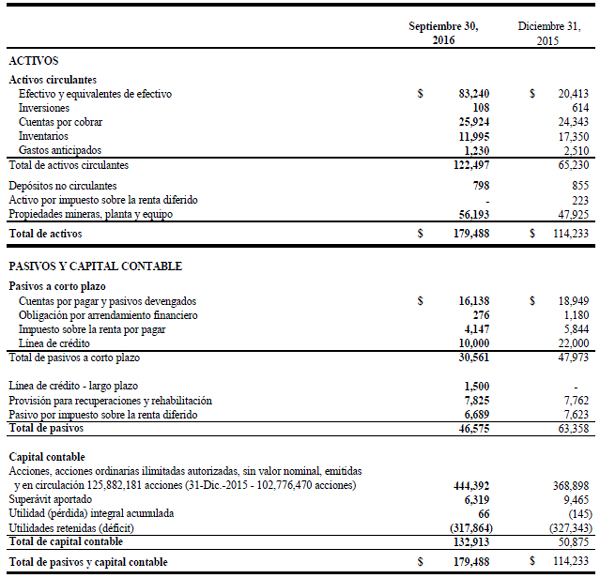

Las tenencias de efectivo al final del tercer trimestre de 2016 aumentaron hasta $83.2 millones, en tanto que el capital de trabajo creció hasta $91.9 millones, lo cual es suficiente para que la Compañía alcance sus metas de crecimiento a corto y mediano plazo.

Conferencia telefónica

El jueves, 3 de noviembre a las 10:00 a.m. PDT (1:00 p.m. EDT) se llevará a cabo una conferencia telefónica a fin de analizar los resultados. Para participar en ella, sírvase marcar a los siguientes números:

Llame sin costo en Canadá y los EE.UU.: 1-800-319-4610

Local Vancouver: 604-638-5340

Fuera de Canadá y los EE.UU.: 1-604-638-5340No se requiere contraseña alguna para participar en la conferencia telefónica.

Estará disponible una reproducción de la conferencia al marcar 1-800-319-6413 en Canadá y los EE.UU. (sin costo) o 1-604-638-9010 fuera de Canadá y los EE.UU. El código de acceso requerido es 0867#. También estará disponible una reproducción y una transcripción en el sitio web de la Compañía en www.edrsilver.com.

Acerca de Endeavour– Endeavour es una compañía minera de plata de nivel intermedio, enfocada en el crecimiento de su producción, reservas y recursos en México. Desde su fundación en 2004, Endeavour ha logrado nueve años consecutivos de marcado crecimiento en sus operaciones de minería de plata. Las tres minas de plata-oro de Endeavour en México, en combinación con sus programas estratégicos de adquisición y exploración, deberían facilitar el cumplimiento del objetivo de la Compañía de convertirse en un productor de plata de primer nivel.

Información de Contacto - Para obtener mayores informes, sírvase contactar a:

Meghan Brown, Directora de Relaciones con Inversionistas

Sin costo: 1-877-685-9775

Tel.: 604-640-4804

Fax: 604-685-9744

Correo electrónico: moc.revlisrde@nworbm

Página web: www.edrsilver.comNota de advertencia acerca de las declaraciones sobre hechos futuros

Este comunicado de prensa contiene “declaraciones sobre hechos futuros” (“forward-looking statements”), dentro del significado que la Ley Federal de Reforma de Litigios sobre Valores Privados (United States Private Securities Litigation Reform Act) de 1995 atribuye a este término, así como “información sobre hechos futuros” (“forward-looking information”), conforme al significado que la legislación bursátil canadiense da a este concepto. Dichas declaraciones ?e información a futuro incluyen, entre otros, declaraciones concernientes al desempeño previsto de Endeavour en 2016, así como los tiempos y resultados de diversas actividades. La Compañía no tiene la intención ni asume obligación alguna de actualizar estas declaraciones e información sobre hechos futuros, salvo por lo que exija la ley aplicable.

Las declaraciones o información sobre hechos futuros implican riesgos –conocidos y desconocidos–, incertidumbres y otros factores que podrían ocasionar que los resultados reales, el nivel de actividad, el rendimiento o los logros de Endeavour y de sus operaciones sean considerablemente diferentes de lo que se expresa o da a entender en tales declaraciones. Dichos factores incluyen, entre otros, cambios en los gobiernos nacionales y locales, en la legislación, impuestos, controles, reglamentos y desarrollos políticos y económicos en Canadá y México; las dificultades operativas o técnicas en la exploración, desarrollo y actividades mineras; los riesgos y peligros de la exploración, desarrollo y extracción del mineral; la naturaleza especulativa de la exploración y desarrollo del mineral, los riesgos en la obtención de licencias y permisos necesarios, y las objeciones a los títulos de propiedad de la Compañía; así como los factores descritos en la sección “factores de riesgo”, contenidos en el Formulario de Información Anual 40/F más reciente que la Compañía ha presentado ante la SEC y las autoridades reguladoras de valores de Canadá.

Las declaraciones sobre hechos futuros se basan en supuestos que la dirección considera razonables, incluyendo, entre otros: el funcionamiento continuo de las operaciones mineras de la Compañía, la inexistencia de cambios adversos importantes en el precio de mercado de los productos genéricos, que las operaciones mineras se efectúen y los productos mineros sean terminados de conformidad con las expectativas de la dirección y se logren los resultados de producción declarados, así como los demás supuestos y factores expuestos en este instrumento. Aunque la Compañía ha intentado identificar los factores importantes que podrían ocasionar que los resultados reales difieran en forma considerable de aquellos contenidos en las declaraciones o información sobre hechos futuros, podrían existir otros factores que pudiesen ocasionar que los resultados difieran en forma importante de aquellos previstos, descritos, estimados, evaluados o pretendidos. No se puede asegurar que las declaraciones o información sobre hechos futuros resultarán tan precisas como los resultados reales, pudiendo los eventos futuros diferir considerablemente de aquellos previstos en dichas declaraciones e información. Por lo tanto, los lectores no deben depositar una confianza indebida en las declaraciones o información sobre hechos futuros.

ENDEAVOUR SILVER CORP.

COMPARATIVO DE ASPECTOS DESTACADOS- Onzas de plata equivalente calculadas a una proporción de 75:1 en 2016 y 70:1 en 2015

- La métrica de costos, el EBITDA, los flujos de efectivo provenientes de operaciones mineras y flujos de efectivo provenientes de actividades de operación antes de cambios en el capital de trabajo no son medidas acordes con las IFRS. Sírvase consultar las definiciones en los Comentarios y Análisis de la Administración de la Compañía.

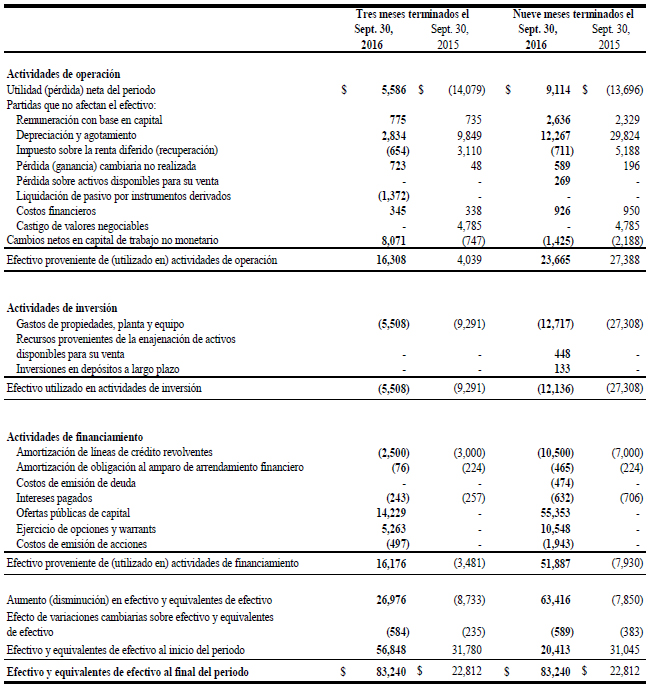

ENDEAVOUR SILVER CORP.

ESTADOS DE FLUJOS DE EFECTIVO CONSOLIDADOS A FECHAS INTERMEDIAS

(cifras en miles de dólares de los EE.UU.)Es recomendable que este informe se lea junto con los estados financieros consolidados y condensados a fechas intermedias que corresponden al periodo concluido el 30 de septiembre de 2016 y las notas relacionadas contenidas en los mismos.

ENDEAVOUR SILVER CORP.

ESTADOS DE RESULTADO INTEGRAL CONSOLIDADOS A FECHAS INTERMEDIAS

(cifras en miles de dólares de los EE.UU., excepto acciones y montos por acción)Es recomendable que este informe se lea junto con los estados financieros consolidados y condensados a fechas intermedias que corresponden al periodo concluido el 30 de septiembre de 2016 y las notas relacionadas contenidas en los mismos.

ENDEAVOUR SILVER CORP.

ESTADOS DE SITUACIÓN FINANCIERA CONSOLIDADOS A FECHAS INTERMEDIAS

(cifras en miles de dólares de los EE.UU.)Es recomendable que este informe se lea junto con los estados financieros consolidados y condensados a fechas intermedias que corresponden al periodo concluido el 30 de septiembre de 2016 y las notas relacionadas contenidas en los mismos.

- Home

- Quiénes somos

- Sustentabilidad

- Inversionistas

- Noticias & Media

- Careers

© 2026 Endeavour Silver Corp.

All rights reserved.