-

Noticias

<< Back to all news<< Back to all news6 de agosto de 2015

Endeavour Silver informa sus resultados financieros del segundo trimestre de 2015; la deuda al amparo de nuestra línea de crédito se redujo $4 millones, en tanto que las tenencias de efectivo aumentaron $5.5 millones; conferencia telefónica a las 10 a.m.

Vancouver, Canadá – 6 de agosto de 2015 - Endeavour Silver Corp. (clave de pizarra EDR (TSX) y EXK (NYSE)) anunció el día de hoy sus resultados financieros para el segundo trimestre de 2015, el cual concluyó el 30 de junio. Endeavour posee y opera tres minas subterráneas de plata-oro en México: la mina Guanaceví, en el estado de Durango, y las minas Bolañitos y El Cubo, en el estado de Guanajuato.

El desempeño financiero de la compañía en el segundo trimestre de 2015 fue menor en comparación tanto con el primer trimestre de 2015 como con el segundo trimestre de 2014, como resultado de los precios más bajos de los metales y una menor producción de oro. Los costos de operación fueron ligeramente superiores en el primer trimestre de 2015, al comprarlos con el mismo periodo de 2014, pero significativamente menores año a año en comparación con el segundo trimestre de 2014.

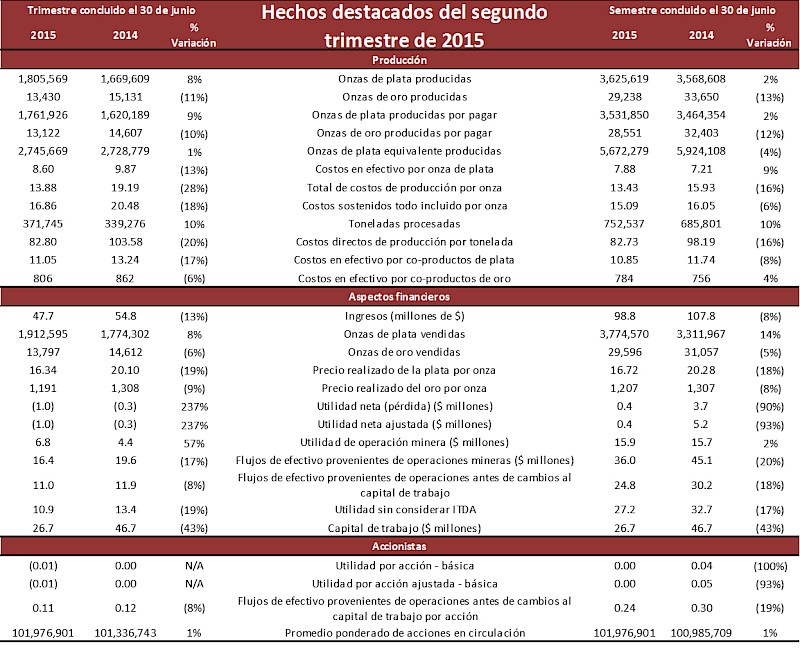

Aspectos destacados del segundo trimestre de 2015 (en comparación con el segundo trimestre de 2014)

Aspectos financieros

- Pérdida neta de $1.0 millón (1) ($0.01 por acción) en comparación con $0.3 millones ($0.00 por acción)

- El EBITDA(2) disminuyó 19%, con lo que se ubicó en $10.9 millones

- El flujo de efectivo proveniente de actividades de operación, antes de cambios en el capital de trabajo, disminuyó 8%, hasta llegar a $11.0 millones

- Los flujos de efectivo provenientes de operaciones mineras(1) antes de impuestos disminuyeron 17%, con lo cual se ubicaron en $16.4 millones

- Los ingresos disminuyeron 13%, hasta llegar a $47.7 millones

- El precio realizado de la plata disminuyó 19% hasta llegar a $16.34 por onza vendida

- El precio realizado del oro disminuyó 9% hasta ubicarse en $1,191 por onza vendida

- Los costos directos(2) disminuyeron 13%, ubicándose en $8.60 por onza de plata pagable (neto de créditos de oro)

- Los costos sostenidos todo incluido disminuyeron 18% hasta llegar a $16.86 por onza de plata pagable (neto de créditos de oro)

- En camino de superar la guía para 2015 de costos directos y costos sostenidos todo incluido

- Capital de trabajo de $26.7 millones después de utilizar flujos de efectivo libres para reducir en $4 millones la deuda al amparo de nuestra línea de crédito, hasta ubicarla en $25 millones, y aumentar las tenencias de efectivo en $5.5 millones hasta llegar a $31.8 millones

Aspectos operativos

- La producción de plata aumentó 8% hasta llegar a 1,805,569 onzas, 35,828 onzas más que lo reportado previamente

- La producción de oro disminuyó 11% hasta llegar a 13,430 onzas, 383 onzas más que lo reportado previamente

- La producción de plata equivalente aumentó 1% hasta llegar a 2.7 millones de onzas (a una proporción plata-oro de 70:1)

- En camino de alcanzar la gama alta de producción de plata y la gama baja de producción de oro la guía para 2015

- El inventario de lingotes al final del trimestre incluyó 187,954 onzas de plata y 399 onzas de oro

- El inventario de concentrado al final del trimestre incluyó 76,099 onzas de plata y 926 de oro

- La expansión de la mina El Cubo a 2,200 tpd concluyó en tiempo y dentro de presupuesto a finales del segundo trimestre de 2015

- La producción de El Cubo se ubicó por debajo del plan hacia mediados de año, pero se espera que cumpla con la previsto en la guía hacia finales de año

- La producción de Guanaceví fue mayor a lo planeado a mediados de año y se espera que supere la guía

- La producción de Bolañitos se ubicó conforme a lo planeado a mediados de año y se espera que cumpla con lo previsto en la guía.

- En mayo se publicó una evaluación económica preliminar positiva para Terronera, aunque el estudio de pre-factibilidad se pospuso hasta enero de 2016

- El Cubo ganó el primer lugar y Bolañitos el segundo en competencias de rescate minero y primeros auxilios entre 14 equipos; El Cubo y Guanaceví lograron su pase a la competencia a nivel nacional

- Los Estados Financieros Consolidados Provisionales, así como la Discusión y el Análisis de la Administración se pueden consultar en el sitio web de la Compañía, en www.edrsilver.com, en el SEDAR en www.sedar.com y en el EDGAR en www.sec.gov. Todos los montos se reportan en USD

- Los flujos de efectivo provenientes de operaciones mineras, el EBITDA, los costos directos, así como los costos sostenidos todo incluido no son medidas conforme a las IFRS. Sírvase consultar las definiciones en la sección de Discusión y Análisis de la Administración de la Compañía

El Director General Ejecutivo de Endeavour, Bradford Cooke, comentó: “Nuestro sólido desempeño financiero y operativo en el segundo trimestre, a pesar de los bajos precios de los metales, nos permitió añadir $9.5 millones en efectivo neto a nuestro balance. Asimismo, estamos en camino a logar la producción prevista y superar los objetivos de la guía para 2015 de costos directos y costos sostenidos todo incluido”.

“¡Una vez más felicito al personal y la dirección de El Cubo por concluir en el segundo trimestre, dentro del plazo y presupuesto previstos, una expansión del orden del 50% de esta mina para ubicar su capacidad en 2,200 tpd! En el tercer trimestre de 2015 se debería observar una baja en los costos de operación una vez que culminó la expansión de la mina. Asimismo, me gustaría reconocer el espectacular desempeño de nuestros tres equipos de rescate minero en las recientes competencias regionales en México”.

“Publicamos una sólida evaluación económica preliminar en mayo para Terronera, nuestro nuevo proyecto minero de alta ley en el estado de Jalisco. Sin embargo, dado que en julio los precios de los metales seguían cayendo, la dirección consideró prudente reducir nuestros gastos de crecimiento para Terronera, de tal suerte que el estudio de pre-factibilidad ha quedado pospuesto hasta enero de 2016”.

Resultados de operación

Tras el comunicado de prensa de Endeavour del 8 de julio de 2015, en el cual se informaba sobre la producción del segundo trimestre, se determinó que ciertas onzas del trabajo en proceso corresponden a la definición de la Compañía de onzas producidas, dando por resultado una producción adicional de 35,828 onzas de plata y 383 onzas de oro en la mina El Cubo en el segundo trimestre de 2015.

Producción

por minaToneladas

producidasToneladas

por díaGrado Ag gpt(1) Grado Au gpt(1) Recuperación

Ag %Recuperación

Au %Plata (oz) Oro

(oz)Guanaceví 108,817 1,196 325 0.64 84.3% 86.9% 958,581 1,946 Bolañitos 106,148 1,166 131 1.72 84.2% 84.9% 376,305 4,982 El Cubo 156,780 1,723 112 1.51 83.4% 85.4% 470,683 6,502 Consolidado 371,745 4,085 180 1.32 84.0% 85.4% 1,805,569 13,430 En Guanaceví, la producción trimestral fue mayor a lo planeado debido a que las leyes de los minerales fueron más altas de lo estimado. En particular, un desarrollo subterráneo en la mina Santa Cruz amplió la mineralización hacia una nueva área de muy altas leyes al sureste y fuera de los recursos actuales. La producción de Guanaceví también fue mayor a lo planeado a mediados de año y se espera que supere las previsiones para el año. Guanaceví se situó en los primeros lugares en sus competencias regionales de rescate minero y logró su pase a la competencia a nivel nacional. Se espera que pronto haya resultados de perforación de las áreas Porvenir Central y Santa Cruz.

Para Bolañitos, se planeó una menor producción trimestral en el contexto de una disminución programada a 1,000 tpd, con solo un ligero impacto por la reparación previamente anunciada del molino bolero en junio. La producción de Bolañitos correspondió a lo planeado para mediados de año y se espera que supere la guía. El desarrollo y producción proveniente de la veta LL-Asunción continúa expandiéndose a medida que sustituye minerales de las vetas Lucero. Bolañitos ganó el segundo lugar en las competencias regionales de rescate minero y primeros auxilios, en las que participaron 14 equipos. Se espera que en breve haya resultados de las vetas La Joya, San Miguel y Gabriela.

Para el caso de El Cubo se planeó una producción trimestral más alta en el contexto de una ampliación programada a 2,200 tpd, la cual se concluyó dentro del plazo y presupuesto previstos a finales del segundo trimestre de 2015. La producción de El Cubo estuvo por debajo de lo planeado para mediados de año, pero se espera que se cumpla con la guía para finales de 2015. En junio, El Cubo procesó 9,106 toneladas a través de la planta Bolañitos, para una producción total de 59,667 toneladas para el mes. La dirección ha iniciado una pequeña expansión de la planta, agregando celdas de flotación y hermanando la línea de jales en El Cubo a fin de aumentar la capacidad de la planta a 2,000 tpd hacia el cuarto trimestre de 2015 para una inversión de capital de $400,000. El Cubo ganó el primer lugar, de entre 14 equipos, en las competencias regionales de rescate minero y primeros auxilios. El Cubo participará ahora en la competencia nacional de rescate minero.

En Terronera, se publicó en mayo una evaluación económica preliminar positiva. El estudio respalda las expectativas de que Terronera puede convertirse en una mina de plata-oro rentable con un gran potencial para el crecimiento de recursos, la expansión de operaciones y mejora de los indicadores económicos. Los resultados fueron los siguientes:

- Total de gastos de capital previos a la producción por $65.4 millones

- Periodo de construcción de aproximadamente 12 meses

- Total de ingresos operativos de $542 millones provenientes de ventas estimadas de 20.4 millones de onzas de plata y 138,500 onzas de oro a $18 por onza de plata y $1,260 por onza de oro

- Vida de la mina de 10.3 años

- Total de costos de operación de $287 millones a unos costos de operación en efectivo en mina de $3.93 por onza de plata neto de créditos de oro (a una proporción de plata-oro de 70:1) con base en costos totales de operación de $83

- Total de costos sostenidos todo incluido de $75 millones, incluyendo depósitos de jales filtrados y capital para la vida de la mina, gastos de exploración, así como generales y de administración, a costos sostenidos todo incluido estimados para la mina de $7.60 por onza de plata neto de créditos de oro

- Total de flujo de efectivo no descontado antes de impuestos de $115 millones

- Valor presente neto antes de impuestos (VPN) descontado a una tasa de 5% por $74.5 millones

- VPN del caso base después de impuestos (5%) de $48.6 millones

- Tasa interna de retorno (TIR) del caso base después de impuestos de 20.0%

- Periodo de reembolso del caso base después de impuestos de 3.7 años

Se inició un estudio de pre-factibilidad en enero de 2015 y éste tenía avances hacia mediados de año según lo planeado, incluyendo algunas perforaciones de relleno del recurso inferido y pruebas metalúrgicas adicionales para preparar muestras de concentrado para resultados finales de flotación. No obstante, debido a la reciente caída en los precios de los metales preciosos, la dirección optó por bajar el ritmo de los gastos del estudio de pre-factibilidad y los permisos del proyecto en Terronera. Asumiendo que los precios de los metales no bajen más, se espera que se complete el estudio de pre-factibilidad hacia enero de 2016.

La caída en los precios de los metales preciosos ha hecho que las tres minas continúen enfocándose en reducciones de costos y en eficacias operativas. Este enfoque y la depreciación del peso mexicano dieron como resultado que las operaciones superaran los objetivos de la guía de costos para el año. Para el semestre que concluyó el 30 de junio de 2015, los costos directos fueron de $8.19 por onza, en tanto que los costos sostenidos todo incluido ascendieron a $15.09 por onza, en comparación con las guías ya revisadas de $9-10 por onza y de $16.00-17.50 por onza, respectivamente. La dirección espera que las medidas de costos para el segundo semestre sean similares a los del primero, poniendo a Endeavour en camino a superar los objetivos de su guía revisada para 2015 en cuanto a costos directos y costos sostenidos todo incluido.

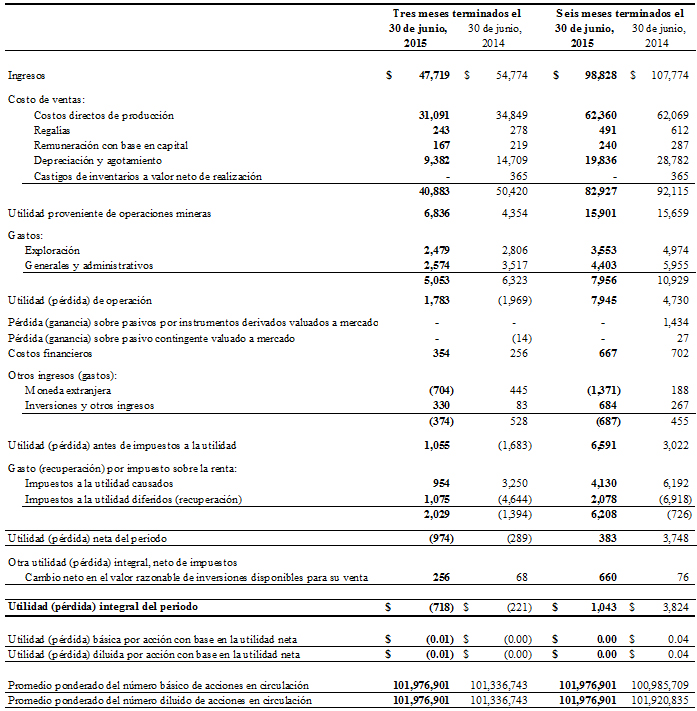

Resultados financieros

Para el segundo trimestre concluido el 30 de junio de 2015, la Compañía generó ingresos totales por $47.7 millones ($54.8 millones en 2014). Durante el trimestre, la Compañía vendió 1,912,595 onzas de plata y 13,797onzas de oro a precios realizados de $16.34 y $1,191 por onza, respectivamente, en comparación con las ventas de 1,774,302 onzas de plata y 14,612 onzas de oro a precios realizados de $20.10 y $1,308 por onza, respectivamente, del segundo trimestre de 2014.

Tras el costo de ventas de $40.9 millones (2014 - $50.4 millones), la utilidad proveniente de operaciones mineras totalizó $6.8 millones (2014 - $4.4 millones) y tuvo su fuente en operaciones de explotación minera y de molienda en México. Sin considerar depreciación y agotamiento por $9.4 millones ($14.7 millones en 2014), compensación basada en acciones por $0.2 millones ($0.2 millones en 2014), los flujos de efectivo provenientes de operaciones mineras antes de impuestos sumaron $16.4 millones en el segundo trimestres de 2015 ($19.6 millones en 2014). Las pérdidas netas fueron de $1.0 millón (2014 –$0.3 millones) después de gastos de exploración de $2.5 millones (2014 – $2.8 millones) y costos corporativos generales y de administración por $2.6 millones (2014 – $3.5 millones).

La caída del peso mexicano y el continuo enfoque en la reducción de costos dieron como resultado costos de operación consolidados más bajos, los cuales disminuyeron 20% hasta ubicarse en $82.80 por tonelada en el segundo trimestre de 2015, lo cual provocó menores costos directos por onza, neto de créditos por subproductos (la cual es una medida no acorde a las IFRS, sino una norma del Instituto de la Plata), los cuales bajaron 13% hasta alcanzar $8.60 por onza de plata pagable en comparación con $9.87 por onza en el segundo trimestre de 2014. En forma similar, los costos de operación más bajos y los menores gastos de exploración y desarrollo dieron como resultado una disminución de 18% en los costos sostenidos todo incluido (una medida no acorde a las IFRS), en comparación con el segundo trimestre de 2014, hasta quedar en $16.86 por onza. Como resultado, Endeavour está en camino a superar los objetivos de la guía para 2015 de costos directos y costos sostenidos todo incluido.

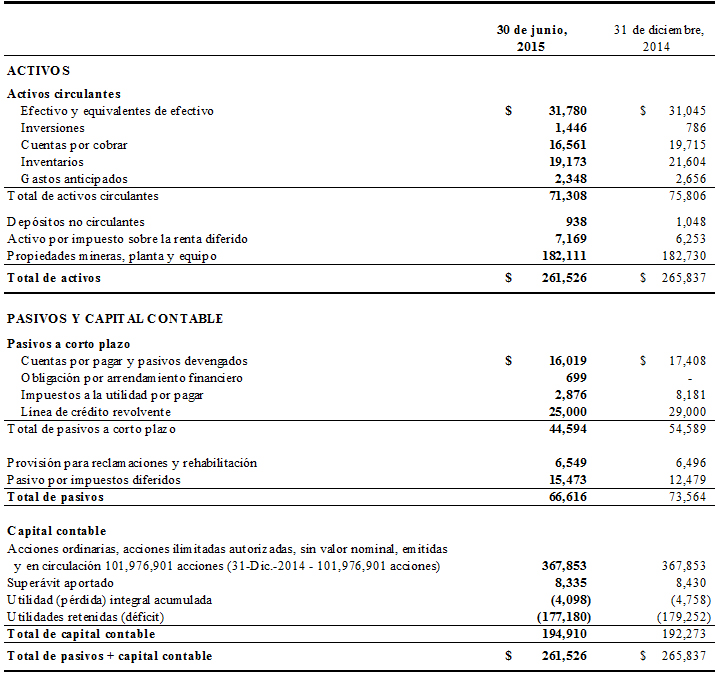

El capital de trabajo a finales del segundo trimestre de 2015 fue de $26.7 millones, tras utilizar flujo de efectivo libre para reducir en $4 millones la deuda al amparo de nuestra línea de crédito, hasta ubicarla en $25 millones, y aumentar las tenencias de efectivo en $5.5 millones hasta cerrar en $31.8 millones.

Conferencia telefónica

El jueves, 6 de agosto a las 10:00 a.m. PDT (1:00 p.m. EDT) se llevará a cabo una conferencia telefónica a fin de analizar los resultados. Para participar en la conferencia telefónica, sírvase marcar a los siguientes números:

Llame sin costo en Canadá y los EE.UU.: 1-800-319-4610

Local Vancouver: 604-638-5340

Fuera de Canadá y los EE.UU.: 1-604-638-5340No se requiere contraseña para participar en la conferencia telefónica.

Estará disponible una reproducción de la conferencia telefónica al marcar 1-800-319-6413 en Canadá y los EE.UU. (sin costo) o 1-604-638-9010 fuera de Canadá y los EE.UU. La contraseña requerida es 4890, seguida del símbolo #. También estará disponible una reproducción y una transcripción de la conferencia en el sitio web de la Compañía en www.edrsilver.com.

Acerca de Endeavour– Endeavour es una compañía minera de plata de nivel intermedio, enfocada en el crecimiento de su producción, reservas y recursos en México. Desde su fundación en 2004, Endeavour ha logrado nueve años consecutivos de marcado crecimiento en sus operaciones de minería de plata. Las tres minas de plata-oro de Endeavour en México, en combinación con sus programas estratégicos de adquisición y exploración, deberían facilitar el cumplimiento del objetivo de la Compañía de convertirse en un productor de plata de primer nivel.

Información de Contacto - Para obtener mayores informes, sírvase contactar a:

Meghan Brown, Directora de Relaciones con Inversionistas

Sin costo: 1-877-685-9775

Tel.: 604-640-4804

Fax: 604-685-9744

Correo electrónico: moc.revlisrde@nworbm

Página web: www.edrsilver.comNota de advertencia acerca de las declaraciones a futuro

Este comunicado de prensa contiene “declaraciones a futuro” (“forward-looking statements”), dentro del significado de la Ley Federal de Reforma de Litigios sobre Valores Privados (United States Private Securities Litigation Reform Act) de 1995, e “información a futuro” (“forward-looking information”), dentro del significado de la legislación canadiense aplicable en materia bursátil. Dichas declaraciones e información a futuro incluyen, entre otros, declaraciones concernientes al desempeño previsto de Endeavour en 2014, así como los tiempos y resultados de sus programas de perforación con fines de exploración. La Compañía no tiene la intención ni asume obligación alguna de actualizar estas declaraciones e información a futuro, salvo por lo que exija la ley aplicable.

Las declaraciones o información a futuro implican riesgos, incertidumbres y otros factores –conocidos y desconocidos– que podrían ocasionar que los resultados reales, el nivel de actividad, el rendimiento o los logros de Endeavour y de sus operaciones sean considerablemente diferentes de lo que se expresa o da a entender en tales declaraciones. Dichos factores incluyen, entre otros, cambios en los gobiernos nacionales y locales, en la legislación, impuestos, controles, reglamentos y desarrollos políticos y económicos en Canadá y México; las dificultades operativas o técnicas en la exploración, desarrollo y actividades mineras; los riesgos y peligros de la exploración, desarrollo y extracción del mineral; la naturaleza especulativa de la exploración y desarrollo del mineral, los riesgos en la obtención de licencias y permisos necesarios, y las objeciones a los títulos de propiedad de la Compañía; las fluctuaciones en los precios de los productos básicos y su impacto en las reservas y recursos; así como los factores descritos en la sección “factores de riesgo”, contenidos en el Formulario de Información Anual 40/F más reciente que la Compañía ha presentado ante la SEC y las autoridades reguladoras de valores de Canadá.

Las declaraciones a futuro se basan en supuestos que la administración considera razonables, incluyendo, entre otros: el funcionamiento continuo de las operaciones mineras de la Compañía, la inexistencia de cambios adversos importantes en el precio de mercado de los productos básicos, que las operaciones mineras se efectúen y los productos mineros sean terminados de conformidad con las expectativas de la administración y se logren los resultados de producción declarados, y los demás supuestos y factores expuestos en este instrumento. Aunque la Compañía ha intentado identificar los factores importantes que podrían ocasionar que los resultados reales difieran de forma considerable de aquellos contenidos en las declaraciones o información a futuro, podrían existir otros factores que pudiesen ocasionar que los resultados difieran en forma considerable de aquellos previstos, descritos, estimados, evaluados o pretendidos. No se puede asegurar que las declaraciones o información a futuro resultarán tan precisas como los resultados reales, pudiendo los eventos futuros diferir considerablemente de aquellos previstos en dichas declaraciones e información. Por lo tanto, los lectores no deben depositar una confianza indebida en las declaraciones o información a futuro.

ENDEAVOUR SILVER CORP.

COMPARATIVO DE HECHOS DESTACADOSENDEAVOUR SILVER CORP.

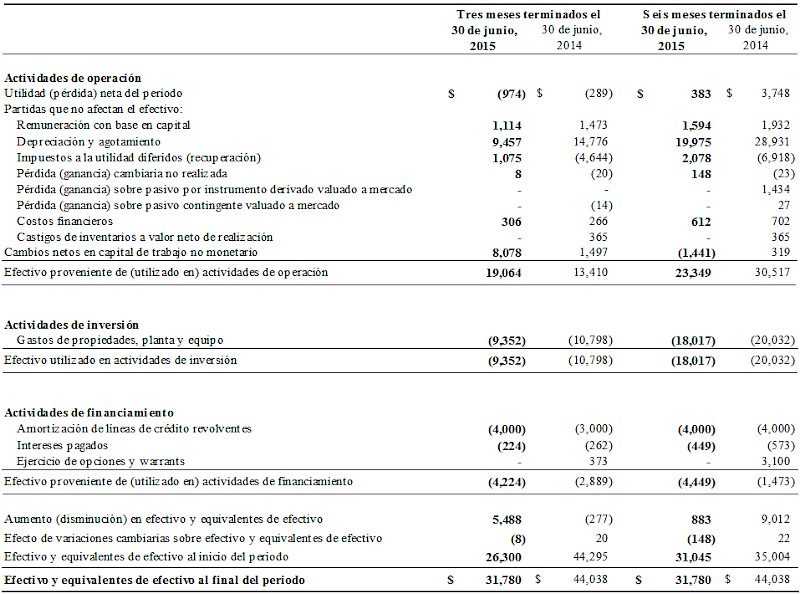

ESTADOS CONSOLIDADOS PROVISIONALES DE FLUJOS DE EFECTIVO

(cifras en miles de dólares de los EE.UU.)

ENDEAVOUR SILVER CORP.

ESTADOS CONSOLIDADOS PROVISIONALES DE UTILIDAD INTEGRAL

(cifras en miles de dólares de los EE.UU., excepto acciones y montos por acción)ENDEAVOUR SILVER CORP.

ESTADOS CONSOLIDADOS PROVISIONALES DE SITUACIÓN FINANCIERA

(cifras en miles de dólares de los EE.UU.)

Es recomendable que este informe se lea junto con los estados financieros consolidados y condensados, de carácter provisional, correspondientes al periodo terminado el 30 de junio de 2015 y las notas relacionadas contenidas en los mismos.

- Home

- Quiénes somos

- Sustentabilidad

- Inversionistas

- Noticias & Media

- Careers

© 2025 Endeavour Silver Corp.

All rights reserved.