-

Noticias

<< Back to all news<< Back to all news10 de agosto de 2021

Endeavour Silver anuncia sus resultados financieros correspondientes al segundo trimestre de 2021; conferencia telefónica al respecto a las 10 a.m. PDT (1 p.m. EDT) el día de hoy

Vancouver, Canadá – 10 de agosto de 2021 - Endeavour Silver Corp. (clave de pizarra EXK (NYSE) y EDR (TSX)) anunció hoy sus resultados financieros correspondientes a los tres y seis meses terminados el 30 de junio de 2021. La Compañía opera tres minas de plata-oro en México: la mina Guanaceví, en el estado de Durango, la mina Bolañitos, en el estado de Guanajuato, y la mina El Compás, en el estado de Zacatecas. Todos los montos se expresan en dólares de los Estados Unidos (USD).

Dan Dickson, Director General Ejecutivo, comentó: “Desde un punto de vista financiero, nuestro desempeño en el segundo trimestre fue más sólido que en el mismo periodo del ejercicio anterior, dado que aumentaron tanto los ingresos como los flujos de efectivo y las utilidades. Sin embargo, resulta claro que nuestros costos de operación no están donde queremos, por lo que estamos enfocados en optimizar nuestro perfil de costos de operación en el segundo semestre de 2021”.

“Planeamos suspender este mes las operaciones de El Compás debido al agotamiento que presentan las reservas. Este pequeño activo representa menos del 5% de la producción de 2021 y no afectará nuestro avance hacia la consecución o superación de nuestro pronóstico de producción para el año. El resto de nuestra plataforma de producción en Guanaceví y Bolañitos es sólida y sustentable, con excelentes oportunidades de exploración en campos parados”.

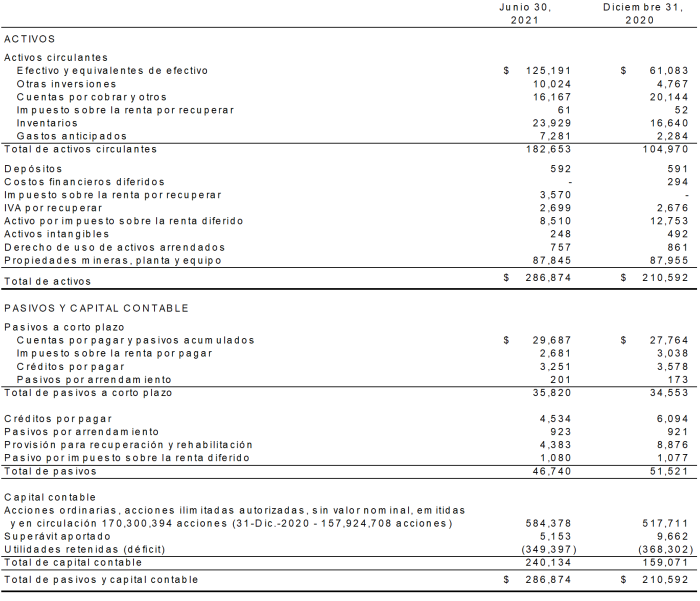

“Nos complace arrancar el segundo semestre del año con un sólido saldo de efectivo de $125 millones y un balance general limpio antes de una posible decisión en materia de construcción de Terronera en el transcurso del año. Tenemos planeado concluir el estudio de factibilidad durante el tercer trimestre y anticipamos una decisión en materia de construcción poco después”.

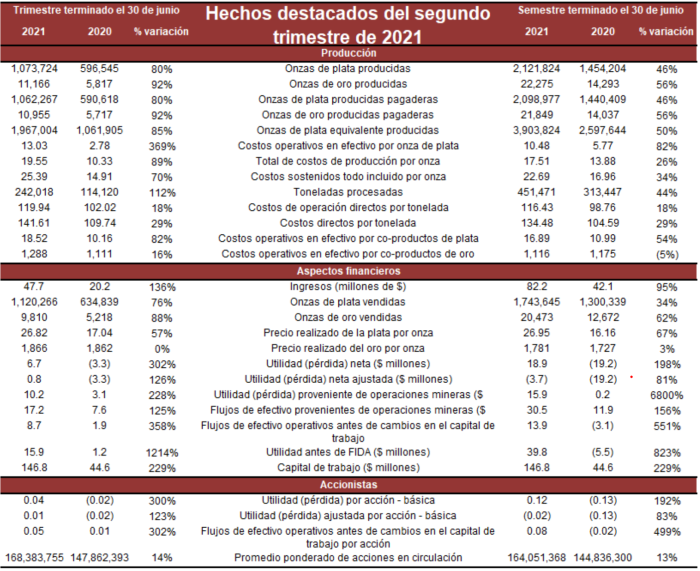

Hechos destacados del segundo trimestre de 2021

- Producción de metales: Se produjeron 1,073,724 onzas de plata, un alza de 80%, y 11,166 onzas de oro, un aumento de 92%, en línea con el pronóstico de 2.0 millones de onzas de plata equivalente (AgEq), es decir un incremento de 85%, a una proporción de 80:1 de plata:oro, en comparación con el segundo trimestre de 2020, cuando las operaciones se vieron suspendidas durante una parte del periodo debido a la pandemia de COVID-19.

- Ingresos netos: Un total de $47.7 millones, un alza de 136%, cuya fuente fue la venta de 1,120,266 onzas de plata y 9,810 onzas de oro a precios promedio realizados de $26.82 por onza de plata y $1,866 por onza de oro. La administración suspendió las ventas de metales en el primer trimestre de 2021 y sigue acumulando inventarios que ya suman 459,659 onzas de plata y 1,891 onzas de oro en lingotes, así como 12,159 onzas de plata y 944 onzas de oro en inventario de concentrados.

- Costos de operación: Costos operativos en efectivo(1) de $13.03 por onza pagadera de plata, un aumento de 369% de un año a otro, y costos sostenidos todo incluido (AISC)(1) de $25.39 por onza de plata pagadera, un incremento de 70% de un año a otro, neto de créditos por oro. Los costos de operación fueron mayores a lo que se había presupuestado debido a las presiones inflacionarias que provocaron las restricciones en la cadena de suministro mundial, mayores costos de mano de obra, un peso mexicano fortalecido y un mayor desarrollo operativo en Guanaceví.

- Flujos de efectivo: $8.7 millones en flujos de efectivo provenientes de operaciones antes de cambios en el capital de trabajo, lo que representó un aumento de 358% en comparación con el segundo trimestre de 2020. La Compañía siguió conservando una cantidad sustancial de producto terminado, aumentó los depósitos para compras de equipo, invirtió en actividades de exploración y avanzó el estudio de factibilidad de Terronera.

- Utilidades: Utilidades realizadas de $6.7 millones o $0.04 por acción, que representan un aumento notable en comparación con la pérdida de $3.3 millones en el segundo trimestre de 2020, debido a un aumento en la utilidad proveniente de operaciones mineras, la ganancia sobre la venta del activo El Cubo y una ganancia sobre la venta de títulos negociables, compensado por mayores actividades de exploración y evaluación, un aumento en los costos generales y de administración, así como un alza en el gasto fiscal. Sin incluir la ganancia sobre la venta del activo El Cubo, la utilidad ajustada ascendió a $0.8 millones. Al cierre del trimestre, se registró el inventario de productos terminados a un costo de $10.1 millones, en comparación con el valor razonable de mercado de $17.3 millones.

- Sólido balance general: Posición de efectivo de $125.2 millones y capital de trabajo de $146.8 millones. Se recaudaron $28.4 millones mediante financiamiento con capital a condiciones de mercado (ATM), neto de costos de emisión. Los pasivos a plazo restantes consisten en créditos refaccionarios por $7.8 millones.

- Se concluyó la venta de El Cubo: La transacción se cerró el 9 de abril de 2021 a cambio de $19.8 millones en efectivo y pagos en acciones con hasta $3 millones en pagos contingentes que realizará Guanajuato Silver (anteriormente Vangold Mining Corp.).

Tras el final del segundo trimestre de 2021:

- Suspensión de operaciones en El Compás: La Compañía ha decidido suspender, a partir de agosto, las operaciones mineras y de molienda en El Compás. Se transferirán los activos mineros y el personal clave dentro de la Compañía a Bolañitos y Terronera. Los costos asociados con la suspensión se estiman en $1.3 millones, que se desembolsarán a lo largo del resto del año, incluyendo $1.0 millón para liquidaciones de personal. La administración está evaluando en estos momentos las alternativas a su alcance para los activos.

- Acuerdo para adquirir el Proyecto Bruner Gold de Canamex: oportunidad de adquisición estratégica de una propiedad de exploración en etapa avanzada dentro de una jurisdicción favorable a cambio de $10 millones en efectivo. El acuerdo está sujeto a la aprobación del mismo por parte de los accionistas de Canamex en el tercer trimestre (consulte el Comunicado de prensa de EDR, de fecha 19 de julio de 2021).

- Los flujos de efectivo provenientes de operaciones mineras, los costos operativos en efectivo, así como los costos sostenidos todo incluido, no son medidas acordes con las IFRS. Sírvase consultar las definiciones en los Comentarios y Análisis de la Administración de la Compañía.

Perspectiva financiera

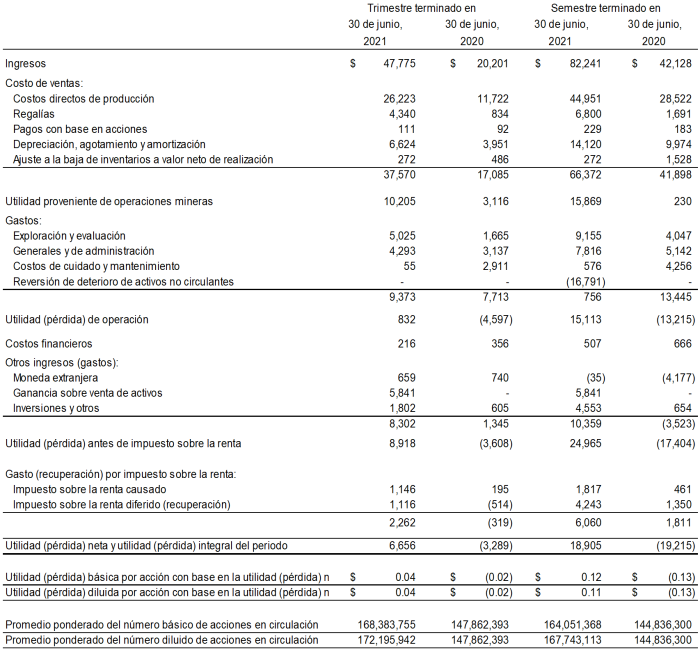

En el segundo trimestre de 2021, los ingresos netos aumentaron 136%, hasta alcanzar los $47.7 millones, como resultado de un alza en los precios de los metales y un aumento en la producción. Tanto los flujos de efectivo provenientes de operaciones mineras como los flujos de efectivo operativos y el EBITDA aumentaron significativamente en comparación con el segundo trimestre de 2020. Durante parte del segundo trimestre de 2020, las operaciones mineras se suspendieron debido a un decreto gubernamental destinado a detener la propagación del COVID-19.

La Compañía reconoció una utilidad de $6.7 millones, en comparación con una pérdida de $3.3 millones en el segundo trimestre de 2020. Se reconoció un ganancia de $5.8 millones sobre la venta de la mina El Cubo y de los activos y pasivos relacionados.

El costo de ventas correspondiente al segundo trimestre de 2021 ascendió a $37.5 millones, un aumento de 109% respecto a los $17.1 millones del mismo periodo de 2020. El aumento en el costo de ventas estuvo relacionado, principalmente, con el incremento de 76% en las onzas de plata vendidas, así como un alza significativa en los costos de regalías, costos laborales y costos adicionales atribuidos a restricciones en el suministro global. Las regalías pasaron de $0.8 millones a $4.3 millones, un alza de 438%, debido a un aumento en la producción y los precios realizados, así como un incremento en la minería de las ampliaciones de alta ley de Porvenir Cuatro, dentro del complejo Guanaceví, el cual está sujeto a tasas de regalías significativamente más altas.

Al 30 de junio de 2021, la Compañía disminuyó ligeramente su inventario de producto terminado de plata y aumentó el de oro a 459,659 onzas y 1,891 onzas, respectivamente, en comparación con las 529,817 onzas de plata y 1,689 onzas de oro con que se contaba al 31 de marzo de 2021. El costo asignado a estos productos terminados fue de $10.1 millones al 30 de junio de 2021, en comparación con los $8.0 millones al 31 de marzo de 2021. Al 30 de junio de 2021, el valor razonable de mercado del inventario de productos terminados ascendió a $17.3 millones, en comparación con los $15.9 millones al 31 de marzo de 2021.

Resultados financieros (estado de resultados consolidado a continuación)

Para el periodo terminado el 30 de junio de 2021, la Compañía generó ingresos netos por $47.7 millones, un aumento de 136% en comparación con los $20.2 millones del mismo periodo del ejercicio anterior. Las ventas brutas por $48.3 millones en el segundo trimestre de 2021 representaron un aumento de 136% sobre los $20.5 millones del mismo periodo de 2020. Hubo un aumento de 76% y 57% en las onzas de plata vendidas y en el precio realizado de la plata, respectivamente, lo que derivó en un aumento de 179% en las ventas de plata. De manera similar, hubo un aumento de 88% en las onzas de oro vendidas a precios similares a los del año anterior, lo que dio por resultado un incremento de 88% en las ventas de oro. Durante el periodo, la Compañía vendió 1,120,266 onzas de plata y 9,810 onzas de oro a precios realizados de $26.82 y $1,866 por onza, respectivamente, en comparación con las ventas de 634,839 onzas de plata y 5,218 onzas de oro a precios realizados de $17.04 y $1,862 por onza, respectivamente, en el mismo periodo de 2020. Con respecto al trimestre que concluyó el 30 de junio de 2021, los precios al contado de la plata y el oro arrojaron un promedio de $26.69 y $1,816, respectivamente.

Tras un costo de ventas de $37.5 millones ($17.1 millones en el segundo trimestre de 2020), la utilidad proveniente de operaciones mineras totalizó $10.2 millones ($3.1 millones en el segundo trimestre de 2020) y tuvo su fuente en operaciones de explotación minera y de molienda en México.

Sin contar depreciación y agotamiento por $6.6 millones ($3.9 millones en el segundo trimestre de 2020), remuneración con base en acciones de $0.1 millones (mismo monto que en el segundo trimestre de 2020) y un ajuste a la baja en inventarios por $0.3 millones ($0.5 millones en el segundo trimestre de 2020), los flujos de efectivo provenientes de operaciones mineras antes de impuestos ascendieron a $17.2 millones en el segundo trimestre de 2021 ($7.6 millones en el segundo trimestre de 2020). La utilidad de operación ascendió a $0.8 millones (pérdida de $4.6 millones en el segundo trimestre de 2020) después de gastos por exploración y evaluación por $5.0 millones ($1.7 millones en el segundo trimestre de 2020), gastos generales y de administración de $4.3 millones ($3.1 millones en el segundo trimestre de 2020) y costos de cuidado y mantenimiento de $0.1 millones ($2.9 millones en el segundo trimestre de 2020).

La utilidad neta ascendió a $6.7 millones ($0.04 por acción), en comparación con una pérdida neta de $3.3 millones (pérdida de $0.02 por acción) en el segundo trimestre de 2020.

El impuesto sobre la renta causado aumentó hasta llegar a $2.2 millones ($0.2 millones en el segundo trimestre de 2020) debido a una mejora en la rentabilidad que impactó el pago de derechos especiales sobre minería, aunque se reconoció un impuesto sobre la renta diferido por $1.1 millones debido al uso previsto de amortizaciones de pérdidas de ejercicios anteriores a fin de disminuir la utilidad gravable de Guanaceví ($0.5 millones en el segundo trimestre de 2020).

Los costos de operación directos por tonelada aumentaron 18% en el segundo trimestre de 2021, en comparación con el mismo periodo del ejercicio anterior, con lo que se ubicaron en $119.94. Las operaciones han atestiguado un fortalecimiento del peso mexicano, mayores costos laborales, un aumento en la mena comprada a terceros, así como un incremento en el desarrollo operativo de Guanaceví, en comparación con el año anterior y el presupuesto. Incluyendo regalías y derechos especiales sobre minería, los costos directos por tonelada tuvieron un aumento de 29% hasta llegar a $141.61. Las regalías se incrementaron 1,781%, hasta llegar a $4.3 millones, dado que un aumento en la producción de las concesiones El Curso y El Porvenir en Guanaceví, junto con precios más elevados, provocó que los gastos por regalías aumentaran significativamente. La mejora en la rentabilidad llevó el gasto por derechos especiales sobre minería, que había sido insignificante en el segundo trimestre de 2020, a $0.9 millones en el mismo periodo de 2021.

Los costos operativos en efectivo consolidados por onza, neto de créditos por subproductos (una medida no acorde con las IFRS y una norma del Instituto de la Plata) aumentaron a $13.03 debido a un alza en los costos directos por tonelada. Los costos sostenidos todo incluido (que también es una medida no acorde con las IFRS) presentaron un aumento hasta llegar a $25.39 por onza en el segundo trimestre de 2021, como resultado de costos corporativos generales y de administración más elevados, un alza en los gastos de exploración de sitios mineros y un aumento en los gastos de capital de Guanaceví destinados a acelerar el desarrollo minero dentro del yacimiento El Curso. En el segundo trimestre de 2021, los costos corporativos generales y de administración incluyeron un gasto de $1.6 millones conforme a valor de mercado de unidades accionarias diferidas, versus un gasto de $1.1 millones conforme a valor de mercado en el mismo periodo de 2020.

Los Estados Financieros Consolidados y Condensados a Fechas Intermedias, así como los Comentarios y Análisis de la Administración se pueden consultar en el sitio web de la Compañía, en www.edrsilver.com, en el SEDAR en www.sedar.com y en el EDGAR en www.sec.gov.

Conferencia telefónica

El día de hoy martes, 10 de agosto, se llevará a cabo a las 10:00 a.m. PDT (1:00 p.m. EDT) una conferencia telefónica a fin de analizar estos resultados; para participar en ella, sírvase marcar los números que se indican a continuación. No se requiere contraseña alguna.

Llame sin costo en Canadá y los EE.UU.: 1-800-319-4610

Local Vancouver: 604-638-5340

Fuera de Canadá y los EE.UU.: +-604-638-5340

Estará disponible una reproducción de la conferencia al marcar 1-800-319-6413 en Canadá y los EE.UU. (sin costo) o +604-638-9010 fuera de Canadá y los EE.UU. El código de acceso requerido es 7318 #. También estará disponible una reproducción en el sitio web de la Compañía en www.edrsilver.com.

Acerca de Endeavour Silver – Endeavour Silver Corp. es una compañía minera de metales preciosos de mediana capitalización que posee y opera tres minas subterráneas de plata-oro de alta ley en México. Actualmente, Endeavour está avanzando el proyecto de la mina Terronera hacia una decisión de desarrollo, así como sondeando su portafolio de proyectos de exploración y desarrollo en México y Chile, a fin de facilitar su meta de convertirse en un productor de plata de primer nivel. Nuestra filosofía de integridad social corporativa crea valor para todos los grupos de interés.

FUENTE: Endeavour Silver Corp.

Información de contacto:

Galina Meleger, Vicepresidente de Relaciones con InversionistasSin costo: (877) 685-9775

Tel.: (604) 640-4804

Correo electrónico: moc.revlisrde@regelemg

Sitio web: www.edrsilver.comSíganos en Facebook, Twitter, Instagram y LinkedIn

Nota de advertencia acerca de declaraciones sobre hechos futuros

Este comunicado de prensa contiene “declaraciones sobre hechos futuros” (“forward-looking statements”), dentro del significado que la Ley Federal de Reforma de Litigios sobre Valores Privados de 1995 (Private Securities Litigation Reform Act of 1995) de los Estados Unidos atribuye a este término, así como “información sobre hechos futuros” (“forward-looking information”), conforme al significado que la legislación bursátil canadiense da a este concepto. Dichas declaraciones e información sobre hechos futuros incluyen, entre otros, declaraciones concernientes al desempeño previsto de Endeavour en 2021, incluyendo cambios en las operaciones mineras y los niveles de producción, los tiempos y resultados de diversas actividades, así como el impacto de la pandemia de COVID 19 sobre las operaciones. La Compañía no tiene la intención ni asume obligación alguna de actualizar estas declaraciones e información sobre hechos futuros, salvo por lo que exija la legislación aplicable.

Las declaraciones o información sobre hechos futuros implican riesgos –conocidos y desconocidos–, incertidumbres y otros factores que podrían ocasionar que los resultados reales, el nivel de actividad, los niveles de producción, el rendimiento o los logros de Endeavour y de sus operaciones sean considerablemente diferentes de lo que se expresa o da a entender en tales declaraciones. Dichos factores incluyen, entre otros, el impacto final de la pandemia de COVID 19 en las operaciones y los resultados, variaciones en los pronósticos de producción y costos, cambios en los gobiernos nacionales y locales, en la legislación, impuestos, controles, reglamentos y desarrollos políticos y económicos en Canadá y México; riesgos financieros producto de los precios de los metales, dificultades operativas o técnicas en la exploración, desarrollo y actividades mineras; los riesgos y peligros de la exploración, desarrollo y extracción de minerales; la naturaleza especulativa de la exploración y desarrollo de minerales, riesgos en la obtención de las licencias y permisos necesarios, y objeciones a los títulos de propiedad de la Compañía; así como los factores descritos en la sección “factores de riesgo”, contenidos en el Formulario de Información Anual 40/F más reciente que la Compañía ha presentado ante la SEC y las autoridades reguladoras de valores de Canadá.

Las declaraciones sobre hechos futuros se basan en supuestos que la administración considera razonables, incluyendo, entre otros: el funcionamiento continuo de las operaciones mineras de la Compañía, la inexistencia de cambios adversos importantes en el precio de mercado de los productos genéricos, que las operaciones mineras se efectúen y los productos mineros sean terminados de conformidad con las expectativas de la administración y se logren los resultados de producción declarados, así como los demás supuestos y factores expuestos en este documento. Aunque la Compañía ha intentado identificar los factores importantes que podrían ocasionar que los resultados reales difieran en forma considerable de aquellos contenidos en las declaraciones o información sobre hechos futuros, podrían existir otros que provoquen que los resultados varíen en forma importante de aquellos previstos, descritos, estimados, evaluados o pretendidos. No se puede asegurar que las declaraciones o información sobre hechos futuros resultarán tan precisas como los resultados reales, pudiendo los eventos futuros diferir considerablemente de aquellos previstos en dichas declaraciones e información. Por lo tanto, los lectores no deben depositar una confianza indebida en las declaraciones o información sobre hechos futuros.

ENDEAVOUR SILVER CORP.

COMPARATIVO DE ASPECTOS DESTACADOS

Los hechos destacados arriba mencionados constituyen métricas clave que utiliza la administración; sin embargo, no deben ser las únicas medidas que se utilicen en la evaluación del desempeño de las operaciones de la Compañía. Las conciliaciones y definiciones relacionadas se incluyen en los Comentarios y Análisis de la Administración.

ENDEAVOUR SILVER CORP.

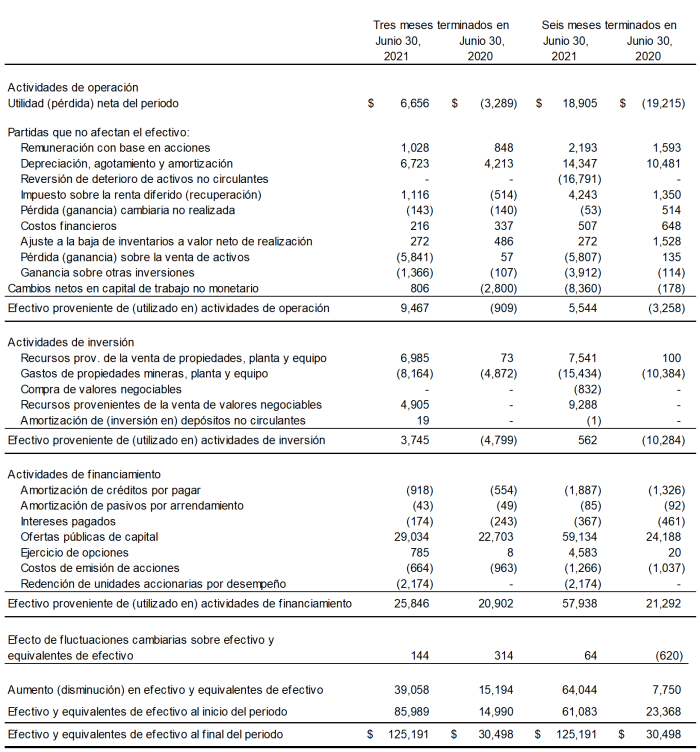

ESTADO DE FLUJOS DE EFECTIVO CONSOLIDADO Y CONDENSADO A FECHAS INTERMEDIAS

(cifras en miles de dólares de los EE.UU.)Es recomendable que este informe se lea junto con los estados financieros consolidados y condensados a fechas intermedias correspondientes al periodo concluido el 30 de junio de 2021 y las notas relacionadas contenidas en los mismos.

ENDEAVOUR SILVER CORP.

ESTADO DE RESULTADO INTEGRAL CONSOLIDADO Y CONDENSADO A FECHAS INTERMEDIAS

(cifras en miles de dólares de los EE.UU., salvo por acciones y montos por acción)Es recomendable que este informe se lea junto con los estados financieros consolidados y condensados a fechas intermedias correspondientes al periodo concluido el 30 de junio de 2021 y las notas relacionadas contenidas en los mismos.

ENDEAVOUR SILVER CORP.

ESTADO DE SITUACIÓN FINANCIERA CONSOLIDADO Y CONDENSADO A FECHAS INTERMEDIAS

(cifras en miles de dólares de los EE.UU., salvo por acciones y montos por acción)Este estado financiero se debe leer junto con los estados financieros consolidados condensados correspondientes al periodo terminado el 30 de junio de 2021 y las notas relativas contenidas en los mismos.

- Home

- Quiénes somos

- Sustentabilidad

- Inversionistas

- Noticias & Media

- Careers

© 2025 Endeavour Silver Corp.

All rights reserved.