-

Noticias

<< Back to all news<< Back to all news24 de febrero de 2020

Endeavour Silver Anuncia Sus Resultados Financieros Del Ejercicio 2019 Y Del Cuarto Trimestre Del Mismo

Vancouver, Canadá – 24 de febrero de 2020 - Endeavour Silver Corp. (clave de pizarra EXK (NYSE) y EDR (TSX)) anunció hoy sus resultados financieros correspondientes al cuarto trimestre de 2019 y el ejercicio terminado el 31 de diciembre de 2019. La Compañía opera tres minas de plata-oro en México: la mina Guanaceví, en el estado de Durango, la mina Bolañitos, en el estado de Guanajuato, y la mina El Compás, en el estado de Zacatecas.

Bradford Cooke, Director General Ejecutivo de Endeavour, comentó: “El desempeño financiero de la Compañía se vio afectado por dificultades operativas importantes y mayores costos en cada una de nuestras minas. En el segundo y tercer trimestres, llevamos a cabo cambios de gran envergadura y, como resultado, estamos observando finalmente un incremento en la producción y una caída en los costos, situación que encabeza Guanaceví. Endeavour espera alcanzar en 2020 un incremento en la producción y menores costos en cada una de sus tres minas”.

“Nuestro rubro de pérdida neta incluye varias partidas extraordinarias, que se añaden al bajo rendimiento de nuestras minas, tales como: mayores costos generales y de administración; un alza en los costos de exploración; depreciación y agotamiento significativos debido a lo escaso de las vidas de mina; costos elevados de movilización de contratistas; pago de liquidaciones a trabajadores; y el desembolso de gastos de desarrollo debido al agotamiento de las reservas restantes y la suspensión de operaciones en El Cubo”.

“A pesar de que 2019 fue, hablando operativamente, el más desafiante de nuestros 15 años de historia, celebramos algunos éxitos, incluyendo el haber alcanzado la producción comercial en nuestra nueva mina El Compás, haber revitalizado la mina Guanaceví, haber realizado los cambios requeridos en Bolañitos para dar un vuelco en la situación de la mina, haber recibido los permisos definitivos para desarrollar Terronera y haber alcanzado resultados positivos en los sondeos realizados en Guanaceví, Bolañitos y Parral”.

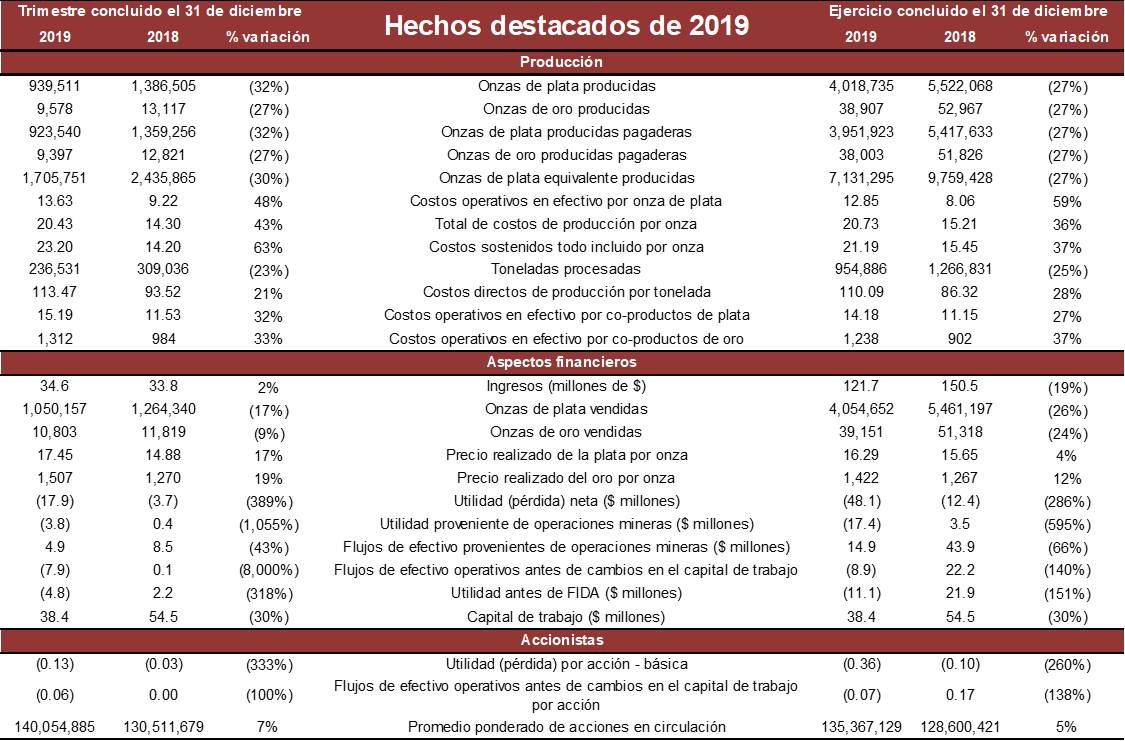

Hechos destacados del ejercicio 2019 y su cuarto trimestre

- Ingresos brutos: Ingresos por $34.6 millones en el 4T y $121.7 millones en el ejercicio, como resultado de la venta de 4.1 millones de onzas de plata y 39,151 onzas de oro a precios promedio realizados de $16.29 y $1,422 por onza, respectivamente.

- Flujos de efectivo: Flujos de efectivo provenientes de operaciones antes de cambios en el capital de trabajo por $7.9 millones en el 4T y $8.9 millones negativos en el ejercicio. Los flujos de efectivo provenientes de operaciones mineras antes de impuestos(1) para el ejercicio ascendieron a $14.9 millones.

- Utilidad neta: Pérdida neta de $17.9 millones ($0.13 por acción) en el 4T y pérdida neta de $48.1 millones ($0.36 por acción) en el ejercicio, debido principalmente a mayores costos de operación, un aumento en los costos de exploración y los costos generales y de administración, así como un cargo significativo por depreciación y agotamiento como resultado de las escasas vidas de mina. El EBITDA(1) del ejercicio fue de $11.1 millones negativos.

- Balance general: Saldo de efectivo de $23.4 millones y posición de capital de trabajo de $38.4 millones. Únicamente los pasivos por créditos son créditos para equipo por $8.9 millones destinados a mejorar la flota móvil y disminuir los costos de operación futuros. Recaudación neta de $22.8 millones en recursos provenientes de la oferta de financiamiento con capital a condiciones de mercado (ATM).

- Producción de metales: Producción en el 4T de 939,511 onzas de plata y 9,578 onzas de oro para 1.7 millones de onzas de plata equivalente (AgEq). Producción en el ejercicio de 4,018,735 onzas de plata y 38,907 onzas de oro, para 7.1 millones de onzas de AgEq, utilizando una proporción de plata:oro de 80:1.

- Costos de operación: Costos operativos en efectivo(1) de $13.63 en el 4T y $12.85 en el ejercicio, por onza de plata pagadera neto de créditos por oro. Costos sostenidos todo incluido(1) de $23.20 en el 4T y $21.19 en el ejercicio, por onza de plata pagadera neto de créditos por oro. Mayores costos de producción, debido principalmente a una baja en el desempeño de nuestras minas, aumentos en las tarifas eléctricas, costos de movilización de contratistas, pago de liquidaciones a trabajadores, desembolso de gastos de desarrollo debido al agotamiento de la vida restante de la mina en El Cubo y el aumento en el costos de operación inicial de la mina El Compás.

- El Compás alcanzó la producción comercial: La mina se está desempeñando conforme al objetivo y la administración se está enfocando en reducir los costos y mejorar los factores de recuperación.

- Guanaceví mostró una mejora operativa: Los costos de operación bajaron y la productividad mejoró de un trimestre a otro, con aumentos en la producción, tonelajes y leyes. La producción mejoró en Guanaceví cada trimestre, alcanzando su máximo en el 4T, cuando reportó una cifra positiva en la utilidad proveniente de operaciones mineras y un punto de equilibrio en cuanto a flujo de efectivo libre.

- Terronera con menor riesgo y permisionada: Se obtuvieron los permisos gubernamentales definitivos y se siguió avanzando con estudios económicos. Actualmente se está considerando un estudio completo de factibilidad para disminuir el costo de capital y aumentar la certeza del proyecto.

- Continuó el éxito en materia de exploración: Se reportaron resultados positivos en cuanto a sondeos en Guanaceví, Bolañitos y Parral; asimismo, inició la perforación en dos propiedades prospectivas en Chile.

(1) Los flujos de efectivo provenientes de operaciones mineras, los costos operativos en efectivo, así como los costos sostenidos todo incluido, no son medidas acordes con las IFRS. Sírvase consultar las definiciones en los Comentarios y Análisis de la Administración de la Compañía.

Perspectiva financiera

En 2019, los ingresos cayeron 19%, hasta ubicarse en $121.7 millones, como resultado de una baja en la producción de 27% de un año a otro, debido principalmente a la disminución programada en la producción, un bajo desempeño operativo y la suspensión de operaciones en la mina El Cubo, lo que se compensó parcialmente con mayores precios de los metales en comparación con 2018. Como resultado de la menor producción, tanto los flujos de efectivo provenientes de operaciones mineras como los flujos de efectivo operativos y el EBITDA disminuyeron en comparación con 2018. El resultado neto disminuyó hasta convertirse en una pérdida de $48.1 millones en comparación con una pérdida de $12.4 millones en 2018.

Los costos de producción consolidados aumentaron como resultado de dificultades operativas en las minas Guanaceví y Bolañitos, así como por la suspensión de operaciones en El Cubo al haberse agotado las reservas. Una revisión a nivel compañía de las operaciones mineras al final del primer trimestre de 2019 identificó diversas deficiencias en el desempeño operativo de cada sitio minero. Como resultado, la administración inició diversas medidas correctivas en Guanaceví, en el T2 de 2019, así como en Bolañitos y El Compás, en el T3 de 2019, incluyendo cambios en la administración de los sitios, contratistas y supervisión, renta de equipo móvil usado y arrendamiento de nuevo equipo minero, actualización de los planes mineros de 2019 y recorte en la plantilla laboral.

Los objetivos de las medidas correctivas eran reducir los costos de operación y generar flujos de efectivo libres a los actuales precios de los metales. La administración hace notar que estas acciones empezaron a tener un efecto positivo en el desempeño de las operaciones mineras en el 4T de 2019, pero se espera que el beneficio pleno de estas iniciativas se vea materializado en 2020. La Compañía incurrió en gastos erogados una sola vez (e.g. liquidación de empleados para reducir la plantilla laboral y pagos de enganche para la adquisición de nuevo equipo minero) que también impactaron su desempeño financiero en 2019.

Los estados financieros completos, así como los Comentarios y Análisis de la Administración de la Compañía, se pueden consultar en el sitio web de Endeavour, en el SEDAR, enwww.sedar.com, y en el EDGAR, en www.sec.gov. Todo accionista puede recibir una copia impresa de los estados financieros auditados de la Compañía sin cargo alguno, previa solicitud. Todos los montos se reportan en USD.

Resultados financieros (Estado de resultados consolidado a continuación)

Para el ejercicio terminado el 31 de diciembre de 2019, la Compañía generó ingresos totales por $121.7 millones ($150.5 millones en 2018). Durante el ejercicio, la Compañía vendió 4,054,652 onzas de plata y 39,151 de oro a precios realizados de $16.29 y $1,422 por onza, respectivamente, en comparación con las ventas de 5,461,197 onzas de plata y 51,318 de oro a precios realizados de $15.65 y $1,267 por onza, respectivamente, en 2018.

Tras un costo de ventas de $139.1 millones ($147.0 millones en 2018), la pérdida proveniente de operaciones mineras ascendió a $17.4 millones (utilidad de $3.5 millones en 2018) y tuvo su fuente en operaciones de explotación minera y de molienda en México. La disminución de 5% en el costo de ventas es resultado de una menor producción consolidada, compensada por mayores costos de energía que fueron producto de un aumento en las tarifas eléctricas, costos de movilización de contratistas, pago de liquidaciones a trabajadores y el desembolso de gastos de desarrollo en El Cubo debido al estimado de vida de las reservas.

Sin contar depreciación y agotamiento por $31.5 millones ($38.4 millones en 2018), remuneración con base en acciones de $0.2 millones (recuperación de $0.1 millones en 2018) y un ajuste a la baja en inventarios por $0.6 millones ($2.0 millones en 2018), los flujos de efectivo provenientes de operaciones mineras antes de impuestos ascendieron a $14.9 millones en 2019 ($43.9 millones en 2018). La pérdida de operación ascendió a $44.0 millones (pérdida de $17.5 millones en 2018) tras gastos por exploración por $12.0 millones ($12.4 millones en 2018), gastos generales y de administración por $10.0 millones ($8.6 millones en 2018) y liquidación de trabajadores por $4.6 millones. La pérdida neta ascendió a $48.1 millones (pérdida de $0.36 por acción), en comparación con una pérdida neta de $12.4 millones ($0.10 por acción) en 2019.

El impuesto sobre la renta causado disminuyó a $2.7 millones ($4.5 millones en 2018), pero se reconoció un impuesto sobre la renta diferido de $1.3 millones debido a un aumento en la reserva de valuación contra deducciones de pérdidas fiscales de ejercicios anteriores (recuperación de $9.7 millones en 2018).

En 2019, los costos directos de producción por tonelada aumentaron 28% en comparación con 2018, debido principalmente a la reducción en la extracción minera. El aumento en los costos de producción también incluyó costos de energía más altos debido al incremento en las tarifas eléctricas, costos de movilización de contratistas, pago de liquidaciones a trabajadores, el desembolso de gastos de desarrollo como resultado de la vida estimada de las reservas restantes en El Cubo y la adición del costo inicial más alto de la mina El Compás, la cual ha estado en producción comercial desde marzo de 2019.

Durante el ejercicio terminado el 31 de diciembre de 2019, los costos de producción directos ascendieron a $110.09 por tonelada, siendo el rango del pronóstico actualizado de $90-$100 por tonelada. El menor ritmo de producción y costos más altos en comparación con lo que se tenía planeado en Guanaceví y Bolañitos, así como una menor extracción en El Cubo y mayores desperdicios minados en El Compás, llevaron a costos directos consolidados por tonelada más altos que lo que se había pronosticado.

Los costos operativos en efectivo consolidados por onza, neto de créditos por subproductos (una medida no acorde con las IFRS y una norma del Instituto de la Plata) presentaron un aumento, ubicándose en $12.85, principalmente como resultado de costos por tonelada más altos; lo mismo sucedió con los costos sostenidos todo incluido (también una medida no acorde con las IFRS) que, en comparación con 2018, aumentaron 37%, hasta ubicarse en $21.19 por onza en 2019. Este incremento en los costos sostenidos todo incluido fue resultado de mayores costos de operación, un aumento en los costos generales y de administración y una nueva y significativa inversión en la operación de Bolañitos, lo que se compensó con menores gastos de capital y exploración en la mina El Cubo, así como un menor desarrollo en comparación con los años previos en Guanaceví.

Se había pronosticado que en 2019 los costos operativos en efectivo consolidados, neto de créditos por subproductos auríferos, se ubicarían en $10.00-$11.00 por onza de plata. Durante el ejercicio terminado el 31 de diciembre de 2019, los costos operativos en efectivo, neto de créditos por subproductos auríferos, ascendieron a $12.85 por onza, mientras que los costos operativos en efectivo, expresados sobre una base de coproductos, sumaron $14.18 por onza de plata y $1,238 por onza de oro. Este ritmo de producción más bajo que lo planeado dio como resultado costos por tonelada y por onza mayores a los pronosticados.

Conferencia telefónica

El día de hoy lunes, 24 de febrero, se llevará a cabo a las 10:00 a.m. PST (1:00 p.m. EST) una conferencia telefónica a fin de analizar estos resultados; para participar en ella, sírvase marcar los números que se indican a continuación. No se requiere contraseña alguna.

Llame sin costo en Canadá y los EE.UU.: 1-800-319-4610

Local Vancouver: 604-638-5340

Fuera de Canadá y los EE.UU.: +-604-638-5340

Estará disponible una reproducción de la conferencia al marcar 1-800-319-6413 en Canadá y los EE.UU. (sin costo) o +604-638-9010 fuera de Canadá y los EE.UU. El código de acceso requerido es 4069#. También estará disponible una reproducción en el sitio web de la Compañía en www.edrsilver.com.

Todo accionista puede recibir una copia impresa de los estados financieros auditados de la Compañía sin cargo alguno, previa solicitud. Si desea recibir este material en copia impresa, sírvase contactar a Galina Meleger, Directora de Relaciones con Inversionistas, llamando al 604-640-4804, al número gratuito 1-877-685-9775, o enviando un correo electrónico a moc.revlisrde@regelemg.

Acerca de Endeavour Silver – Endeavour Silver Corp. es una compañía minera de metales preciosos de mediana capitalización que posee y opera tres minas subterráneas de plata-oro de alta ley en México. Actualmente, Endeavour está avanzando el proyecto de la mina Terronera hacia una decisión de desarrollo, así como sondeando su portafolio de proyectos de exploración y desarrollo en México y Chile, a fin de facilitar su meta de convertirse en un productor de plata de primer nivel. Nuestra filosofía de integridad social corporativa crea valor para todos los grupos de interés.

FUENTE: Endeavour Silver Corp.

Información de contacto:

Galina Meleger, Directora de Relaciones con InversionistasSin costo: (877) 685-9775

Tel.: (604) 640-4804

Correo electrónico: moc.revlisrde@regelemg

Sitio web: www.edrsilver.comSíganos en Facebook, Twitter, Instagram y LinkedIn

Nota de advertencia acerca de declaraciones sobre hechos futuros

Este comunicado de prensa contiene “declaraciones sobre hechos futuros” (“forward-looking statements”), dentro del significado que la Ley Federal de Reforma de Litigios sobre Valores Privados (United States Private Securities Litigation Reform Act) de 1995 atribuye a este término, así como “información sobre hechos futuros” (“forward-looking information”), conforme al significado que la legislación bursátil canadiense da a este concepto. Dichas declaraciones e información sobre hechos futuros incluyen, entre otros, declaraciones concernientes al desempeño previsto de Endeavour en 2020, incluyendo cambios en las operaciones mineras y los niveles de producción, así como los tiempos y resultados de diversas actividades. La Compañía no tiene la intención ni asume obligación alguna de actualizar estas declaraciones e información sobre hechos futuros, salvo por lo que exija la legislación aplicable.

Las declaraciones o información sobre hechos futuros implican riesgos –conocidos y desconocidos–, incertidumbres y otros factores que podrían ocasionar que los resultados reales, el nivel de actividad, los niveles de producción, el rendimiento o los logros de Endeavour y de sus operaciones sean considerablemente diferentes de lo que se expresa o da a entender en tales declaraciones. Dichos factores incluyen, entre otros, variaciones en los pronósticos de producción y costos, cambios en los gobiernos nacionales y locales, en la legislación, impuestos, controles, reglamentos y desarrollos políticos y económicos en Canadá y México; riesgos financieros producto de los precios de los metales, dificultades operativas o técnicas en la exploración, desarrollo y actividades mineras; los riesgos y peligros de la exploración, desarrollo y extracción de minerales; la naturaleza especulativa de la exploración y desarrollo de minerales, riesgos en la obtención de las licencias y permisos necesarios, y objeciones a los títulos de propiedad de la Compañía; así como los factores descritos en la sección “factores de riesgo”, contenidos en el Formulario de Información Anual 40/F más reciente que la Compañía ha presentado ante la SEC y las autoridades reguladoras de valores de Canadá.

Las declaraciones sobre hechos futuros se basan en supuestos que la administración considera razonables, incluyendo, entre otros: el funcionamiento continuo de las operaciones mineras de la Compañía, la inexistencia de cambios adversos importantes en el precio de mercado de los productos genéricos, que las operaciones mineras se efectúen y los productos mineros sean terminados de conformidad con las expectativas de la administración y se logren los resultados de producción declarados, así como los demás supuestos y factores expuestos en este documento. Aunque la Compañía ha intentado identificar los factores importantes que podrían ocasionar que los resultados reales difieran en forma considerable de aquellos contenidos en las declaraciones o información sobre hechos futuros, podrían existir otros que provoquen que los resultados varíen en forma importante de aquellos previstos, descritos, estimados, evaluados o pretendidos. No se puede asegurar que las declaraciones o información sobre hechos futuros resultarán tan precisas como los resultados reales, pudiendo los eventos futuros diferir considerablemente de aquellos previstos en dichas declaraciones e información. Por lo tanto, los lectores no deben depositar una confianza indebida en las declaraciones o información sobre hechos futuros.

ENDEAVOUR SILVER CORP.

COMPARATIVO DE ASPECTOS DESTACADOS

Los hechos destacados que se han mencionado constituyen métricas clave que utiliza la administración; sin embargo, no deben ser las únicas medidas que se utilicen en la evaluación del desempeño de las operaciones de la Compañía. Las conciliaciones y definiciones relacionadas se incluyen en los Comentarios y Análisis de la Administración.

ENDEAVOUR SILVER CORP.

ESTADOS DE FLUJOS DE EFECTIVO CONSOLIDADOS

(cifras en miles de dólares de los EE.UU.)

Es recomendable que este informe se lea junto con los estados financieros consolidados y auditados correspondientes al ejercicio terminado el 31 de diciembre de 2019 y las notas relacionadas que contienen los mismos.

ENDEAVOUR SILVER CORP.

ESTADOS DE RESULTADO INTEGRAL CONSOLIDADOS

(cifras en miles de dólares de los EE.UU., salvo por acciones y montos por acción)

Es recomendable que este informe se lea junto con los estados financieros consolidados y auditados correspondientes al ejercicio terminado el 31 de diciembre de 2019 y las notas relacionadas que contienen los mismos.

ENDEAVOUR SILVER CORP.

ESTADOS DE SITUACIÓN FINANCIERA CONSOLIDADOS

(cifras en miles de dólares de los EE.UU.)

Es recomendable que este informe se lea junto con los estados financieros consolidados y auditados correspondientes al ejercicio terminado el 31 de diciembre de 2019 y las notas relacionadas que contienen los mismos.

- Home

- Quiénes somos

- Sustentabilidad

- Inversionistas

- Noticias & Media

- Careers

© 2025 Endeavour Silver Corp.

All rights reserved.